IMPUESTO DE GRANDES FORTUNAS

EL GRAVAMEN TEMPORAL Y SOLIDARIO PARA AQUELLOS QUE TENGAN MÁS DE 3.000.000 €

¿Qué es?

Constituye el hecho imponible del Impuesto a las Grandes Fortunas (“IGF”) es la titularidad por parte de las personas físicas en el momento del devengo de un patrimonio neto superior a 3.000.000€.

Supone, en todo caso, como un complemento al Impuesto sobre el Patrimonio (“IP”).

Se trata de un impuesto de carácter temporal, como así lo determina el art. 3.Veintiocho del IGF, por lo que su duración, salvo prórroga establecida expresamente por el Gobierno de España, será de dos ejercicios fiscales desde su entrada en vigor (29.12.2022).

Por lo tanto, siendo que el IGF se deviene cada 31 de diciembre (art. 3.Diez) y en atención a su entrada en vigor, el último ejercicio fiscal en el que se devengará será el de 31 de diciembre de 2024, por los ejercicios de 2022 y 2023.

¿Quién lo paga? ¿Los residentes fiscales en España?

La delimitación de los sujetos pasivos se realiza por remisión a la definición de los sujetos pasivos del IP (art. 3.Cinco del IGF).

Por lo tanto, siendo que el IGF se remite al art. 5 del IP, son sujetos pasivos:

- Por obligación personal, las personas físicas que tengan su residencia habitual en territorio español, exigiéndose el impuesto por la totalidad de su patrimonio neto con independencia del lugar donde se encuentren situados los bienes o puedan ejercitarse los derechos.

- Por obligación real, cualquier otra persona física por los bienes y derechos de que sea titular cuando los mismos estuvieran situados, pudieran ejercitarse o hubieran de cumplirse en territorio español.

Tengo residencia en España si…

Por remisión del IGF (art. 3.Cinco) al IP, determina el éste último, en su art. 5, que a los efectos de la Ley, para la determinación de la residencia habitual se estará a los criterios establecidos en las normas del Impuesto sobre la Renta de las Personas Físicas (“IRPF”).

Acudiendo al IRPF, se determina en su art. 9 que son considerados residentes fiscales españoles quienes:

- Que permanezca más de 183 días, durante el año natural, en territorio español. Para determinar este período de permanencia en territorio español se computarán las ausencias esporádicas, salvo que el contribuyente acredite su residencia fiscal en otro país.

- Que radique en España el núcleo principal o la base de sus actividades o intereses económicos, de forma directa o indirecta.

Por lo que, por doble remisión (de IGF a IP, y de IP a IRPF), son considerados residentes fiscales españoles, y por lo tanto, sujetos pasivos por obligación personal del IGF, aquellos que cumplan las características de la letra a) o la letra b) de este punto (estancia de más de 183 días o centro principal de intereses o actividades económicas).

Por lo tanto, en el caso de adquirir su residencia en España, se convertiría en un sujeto pasivo por obligación personal, y debería tributar por todo su patrimonio mundial.

A cambio, goza de dos exenciones:

- Exento mínimo de 700.000.-€.

- Exención en el caso de adquisición de un inmueble que se convierta en su residencia habitual: 300.000.-€.

Soy inversor extranjero y no residente… ¿debo preocuparme?

En el caso de los no residentes de países[1] que no tengan un Convenio de Doble Imposición (“CDI”) suscrito con España quedarán sujetas por obligación real a dos impuestos diferentes:

- Impuesto sobre el Patrimonio

Deberán calcular el IP sobre el valor de sus bienes y derechos de todo tipo situados en España (inmuebles, dinero, sociedades españolas, vehículos, etc.) y ahora también sobre sociedades extranjeras cuyo activo principal esté constituido por bienes inmuebles ubicados en territorio español, ya que se considerarán situadas en España.

Podrán descontar las cargas y deudas del artículo 9.4 de la Ley del IP, y deberán declarar al Estado en principio con normativa estatal (mínimo exento de 700.000€ y tarifa del 0,2 al 3,5%) pero desde 2021 todos los no residentes (comunitarios o extracomunitarios) tienen derecho a aplicar normativa de la Comunidad Autónoma donde radique el mayor valor de sus bienes en España, si resulta más favorable. Si es Madrid o Andalucía podrán aplicar la bonificación del 100% y no pagar, aunque deberán declarar si el valor de sus bienes supera los 2.000.000€.

- Impuesto de Solidaridad de Grandes Fortunas

Deberán calcular el nuevo ISGF sobre el valor de sus bienes y derechos de todo tipo situados en España (inmuebles, dinero, sociedades españolas, vehículos, etc.) y también sobre sociedades extranjeras cuyo activo principal esté constituido por bienes inmuebles situados en España, ya que se considerarán situadas en dicho Estado.

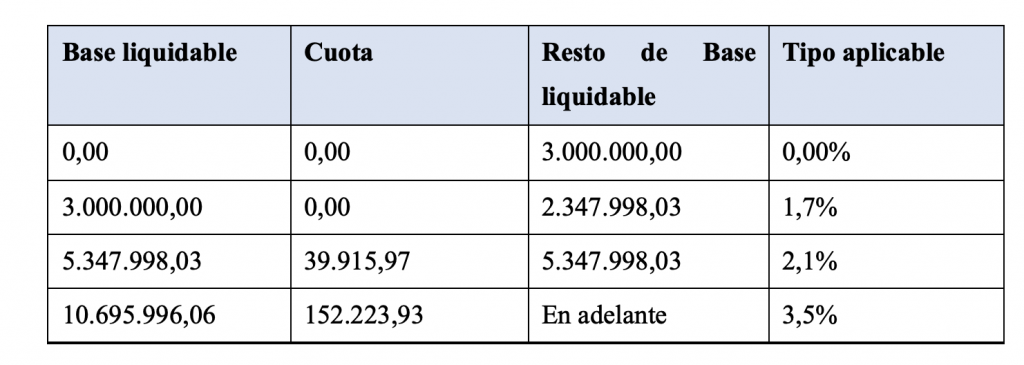

Deben calcular el patrimonio neto descontando cargas y deudas (remisión al artículo 9.4 de la Ley del IP) y aplicar la tarifa prevista:

impuesto de grandes fortunas

Y, como principal novedad, los no residentes fiscales no pueden acogerse al mínimo exento de 700.000.-€, como indica específicamente el art. 3.Nueve del IGF, por quedar reservado sólo a los obligados personales:

“En el supuesto de obligación personal, la base imponible se reducirá, en concepto de mínimo exento, en 700.000 euros.”

Soy una sociedad extranjera con mucho bien inmueble español… ¿me afecta?

Con la modificación introducida en el artículo 5 de la Ley del IP pasarán a tributar por IP las personas físicas titulares de sociedades extranjeras cuyo principal activo (más del 50%), directa o indirectamente, sean inmuebles situados en España.

Para determinar si procede o no esa tributación se computará el activo de esas entidades extranjeras sustituyendo el valor contable de los bienes por su valor de mercado, y tratándose de inmuebles por su valor aplicando las normas del IP.

Si del activo de una sociedad extranjera, computado de esa forma, más de un 50% son inmuebles situados en España y valorados con las normas del IP, la persona física no residente sólo deberá tributar sobre el valor de esos inmuebles en España, y no sobre el valor total de las participaciones extranjeras. Así, por ejemplo, si una persona física residente en Estados Unidos es titular del 100% de una sociedad alemana que tiene en su activo un inmueble en Mallorca valorado en 1.000.000€ y otro inmueble en Miami valorado en 600.000€, consideramos que únicamente deberá tributar por el IP sobre el valor del inmueble en España y no sobre otros bienes que figuren en el activo y que se encuentren situados fuera de España (como es el caso del inmueble de Miami).

¿Y si obtengo una Golden Visa?

La Golden Visa es un permiso de residencia por inversión que faculta a los extranjeros no comunitarios (es decir, aquellos que no son ciudadanos de la Unión Europea, del Espacio Económico Europeo o Suiza) a residir y trabajar junto a su cónyuge e hijos en España.

Es fundamental no confundir el permiso de residencia con la residencia fiscal. La Golden Visa permite al inversor residir y trabajar en España durante dos años, pudiendo ampliarse este plazo, pero no obliga al solicitante a tener su residencia fiscal en España, ya que es suficiente con visitar España una vez al año para mantener o renovar el permiso.

Como se ha mencionado, una persona es considerada residente fiscal en España si:

- permanece físicamente en territorio español más de 183 días; o

- tiene en España el núcleo principal o la base de sus actividades o intereses económicos, de forma directa o indirecta.

A efectos del cálculo del número de días de permanencia en territorio español, la norma determina que se deben computar las ausencias esporádicas, excepto si el individuo acredita su residencia fiscal en otro país.

A este respecto, tenemos que remitirnos al artículo 6 del LIRNR que, a su vez, nos remite al artículo 9 del IRPF.

Por otra parte, es posible señalar que, en el supuesto de inversión en bienes inmuebles, tanto los residentes como los no residentes tienen la obligación de pagar el Impuesto sobre Bienes Inmuebles (IBI), un impuesto municipal que se paga anualmente.

Asimismo, en el supuesto de que no sea residente fiscal en España, si alquila el inmueble durante el tiempo que no se encuentre en el país, deberá pagar el Impuesto sobre la Renta de no Residentes (IRNR) por las rentas generadas por el bien inmueble. Este se declara trimestralmente y, en este caso, se aplicará un tipo de gravamen del 24 por 100 (artículo 25.1.a) LIRNR).

Por el contrario, si no la alquila, deberá abonar ese 24 por ciento multiplicado por el valor catastral de la vivienda y, a su vez, multiplicado por el 2 por ciento o por el 1,1 por ciento, dependiendo de si el valor catastral ha sido revisado en los últimos 10 años o no.

Por lo tanto, la imputación de rentas es igual a la fijada para los residentes (artículo 85 LIRPF).

Además, y como se expondrá a continuación, si el valor global de las propiedades en España supera los 700.000 euros, pudiendo variar dicho límite en función de la Comunidad Autónoma, tendrá que pagar también el Impuesto sobre el Patrimonio (IP).

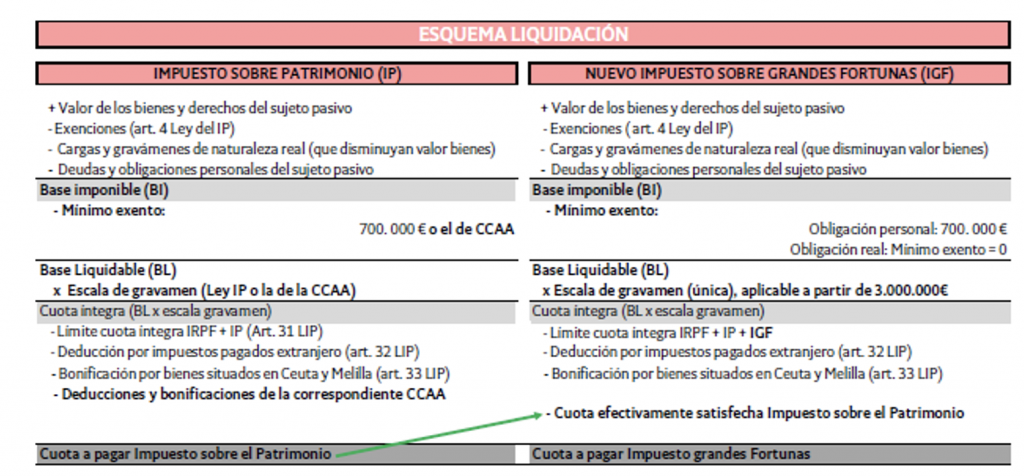

¿Cómo se integra con el Impuesto de Patrimonios?

La cuota satisfecha en el IP (y, por tanto, las peculiaridades de este Impuesto en cada una de las CCAA) inciden en la determinación de la cuota a pagar del IGF, toda vez que la cuota satisfecha en el IP minora la cuota del IGF.

De acuerdo con lo anterior, el IGF tendrá una mayor incidencia en aquellos contribuyentes que aplican la normativa de las Comunidades Autónomas que, habiendo ejercido las capacidades normativas que ofrece la Ley de Cesión de Tributos, hayan reducido total o parcialmente la tributación en el IP.

En esta situación se encuentran las comunidades de Madrid y Andalucía, que han aprobado una bonificación del 100% en el IP.

impuesto de grandes fortunas 1

Además, está previsto un límite en la cuota íntegra del IGF en términos parecidos a los previstos en la Ley estatal del IP. En concreto se prevé que la cuota íntegra del IGF, conjuntamente con las cuotas del IRPF y del IP, no podrán exceder del 60% de la suma de las bases imponibles del IRPF.

Al igual que ocurre en el caso del IP, esta limitación solo beneficia a las personas sujetas por obligación personal, de manera que los no residentes y los impatriados no aplican ningún límite vinculado a las rentas que obtengan durante el ejercicio.

Se indica expresamente que resultarán aplicables las reglas sobre el límite de la cuota íntegra del IP previstas en el artículo 31 de la Ley del IP; por lo tanto, entendemos que resultará aplicable el no cómputo de la parte de la base del ahorro derivado de ganancias y pérdidas patrimoniales derivadas de elementos patrimoniales con más de un año de antigüedad ni la parte de la cuota íntegra correspondiente a dicha base, así como la regla relativa a los elementos patrimoniales no susceptibles de producir rendimientos gravados en el IRPF.

Conclusión

Desde Bufete Frau, consideramos que en el caso de que el inversor adquiera residencia fiscal española, deberá abonar tanto el IP como el IGF.

Si el inversor no adquiere la residencia fiscal en España, sólo abonará, en su caso y según el valor del inmueble y la Comunidad Autónoma en que se halle, IP (sin perjuicio de los impuestos al que queden sujetas las rentas por arrendamiento).

La obtención de Golden Visa no implica devenir ni ser residente fiscal español, por lo que, la opción más recomendable es, sin lugar a dudas, adquirir un inmueble en España, mediante Golden Visa, y no permanecer más de 183 días naturales al año en territorio español.