DIE STEUER AUF GROSSE VERMÖGEN

DIE VORÜBERGEHENDE UND GESAMTSCHULDNERISCHE BESTEUERUNG VON PERSONEN, DIE MEHR ALS 3.000.000 € BESITZEN.

Worum handelt es sich?

Der Steuertatbestand der Steuer auf große Vermögen („IGF“) ist der Besitz eines Nettovermögens von mehr als 3.000.000 Euro durch natürliche Personen zum Zeitpunkt des Entstehens.

Sie ist in jedem Fall eine Ergänzung zur Vermögenssteuer („IP“).

Es handelt sich um eine zeitlich begrenzte Steuer, wie in Art. 3.28 der IGF festgelegt, so dass ihre Dauer, sofern sie nicht ausdrücklich von der spanischen Regierung verlängert wird, zwei Steuerjahre ab ihrem Inkrafttreten (29.12.2022) beträgt.

Da die IGF jedes Jahr am 31. Dezember anfällt (Artikel 3.10), wird das letzte Steuerjahr, in dem sie anfällt, der 31. Dezember 2024 sein, und zwar für die Steuerjahre 2022 und 2023.

Wer zahlt sie? In Spanien steuerlich ansässige Personen?

Die Abgrenzung der Steuerpflichtigen erfolgt unter Bezugnahme auf die Definition der Steuerpflichtigen des IP (Art. 3.5 der IGF).

Da die IGF also auf Art. 5 des IP verweist, sind sie Steuerpflichtige:

Persönlich Verpflichtete sind natürliche Personen, die ihren gewöhnlichen Aufenthalt im spanischen Hoheitsgebiet haben, wobei die Steuer auf das gesamte Nettovermögen erhoben wird, unabhängig davon, wo sich das Vermögen befindet oder die Rechte ausgeübt werden können.

Durch die dingliche Verpflichtung, jede andere natürliche Person für die Vermögenswerte und Rechte, deren Eigentümer sie ist, wenn diese im spanischen Hoheitsgebiet belegen sind, ausgeübt werden können oder erfüllt werden müssen.

TAX ON LARGE FORTUNES

Ich habe einen Wohnsitz in Spanien, wenn…

Durch Verweis der IGF (Art. 3.Cinco) auf das IP bestimmt letzteres in seinem Art. 5, dass für die Zwecke des Gesetzes zur Bestimmung des gewöhnlichen Wohnsitzes die in den Vorschriften der Einkommensteuer für natürliche Personen („IRPF“) festgelegten Kriterien angewendet werden.

Artikel 9 des Einkommenssteuergesetzes legt fest, dass die folgenden Personen als spanische Steuerresidenten gelten:

Diejenigen, die sich während des Kalenderjahres mehr als 183 Tage im spanischen Hoheitsgebiet aufhalten. Um diese Aufenthaltsdauer im spanischen Hoheitsgebiet zu bestimmen, werden sporadische Abwesenheiten berechnet, es sei denn, der Steuerpflichtige weist seinen steuerlichen Wohnsitz in einem anderen Land nach.

Dass der Hauptkern oder die Basis seiner Aktivitäten oder wirtschaftlichen Interessen, direkt oder indirekt, in Spanien liegt.

Durch die doppelte Verweisung (von der IGF an die IP und von der IP an die IRPF) werden daher diejenigen, die die Merkmale von Buchstabe a) oder Buchstabe b) dieses Punktes erfüllen (Aufenthalt von mehr als 183 Tagen oder Hauptschwerpunkt der Interessen oder wirtschaftlichen Aktivitäten), als in Spanien steuerlich ansässig und somit als Steuerpflichtige mit persönlicher Verpflichtung der IGF betrachtet.

Wenn er seinen Wohnsitz in Spanien begründet, wird er also zum persönlich Steuerpflichtigen und muss sein gesamtes weltweites Vermögen versteuern.

Im Gegenzug kommt er in den Genuss von zwei Steuerbefreiungen:

Mindestfreibetrag von 700.000,-€.

Steuerbefreiung beim Erwerb einer Immobilie, die zu seinem gewöhnlichen Wohnsitz wird: 300.000.-€.

Ich bin ein ausländischer Investor und ein Nichtansässiger… muss ich mir Sorgen machen?

Gebietsfremde aus Ländern, die kein Doppelbesteuerungsabkommen (DBA) mit Spanien unterzeichnet haben, müssen zwei verschiedene Steuern entrichten:

Vermögenssteuer

Sie müssen die IP auf den Wert ihrer in Spanien befindlichen Vermögenswerte und Rechte aller Art (Immobilien, Geld, spanische Unternehmen, Fahrzeuge usw.) berechnen, und nun auch auf ausländische Unternehmen, deren Hauptvermögen aus in Spanien befindlichen Immobilien besteht, da diese als in Spanien ansässig betrachtet werden.

Sie können die in Artikel 9.4 des Gesetzes über das geistige Eigentum genannten Abgaben und Schulden abziehen und müssen dem Staat grundsätzlich gemäß den staatlichen Vorschriften eine Steuererklärung abgeben (Mindestfreibetrag von 700.000 € und Steuersatz von 0,2 bis 3,5 %), aber ab 2021 haben alle Nicht-Residenten (EU oder Nicht-EU) das Recht, die Vorschriften der Autonomen Gemeinschaft anzuwenden, in der sich der höchste Wert ihres Vermögens in Spanien befindet, wenn dies günstiger ist. Ist dies Madrid oder Andalusien, können sie den 100%igen Rabatt in Anspruch nehmen und müssen nicht zahlen, obwohl sie eine Erklärung abgeben müssen, wenn der Wert ihres Vermögens 2.000.000 € übersteigt.

Sie müssen den neuen ISGF auf den Wert ihrer Vermögenswerte und Rechte aller Art berechnen, die sich in Spanien befinden (Immobilien, Geld, spanische Unternehmen, Fahrzeuge usw.), und auch auf ausländische Unternehmen, deren Hauptvermögen aus in Spanien befindlichen Immobilien besteht, da diese als in Spanien ansässig betrachtet werden.

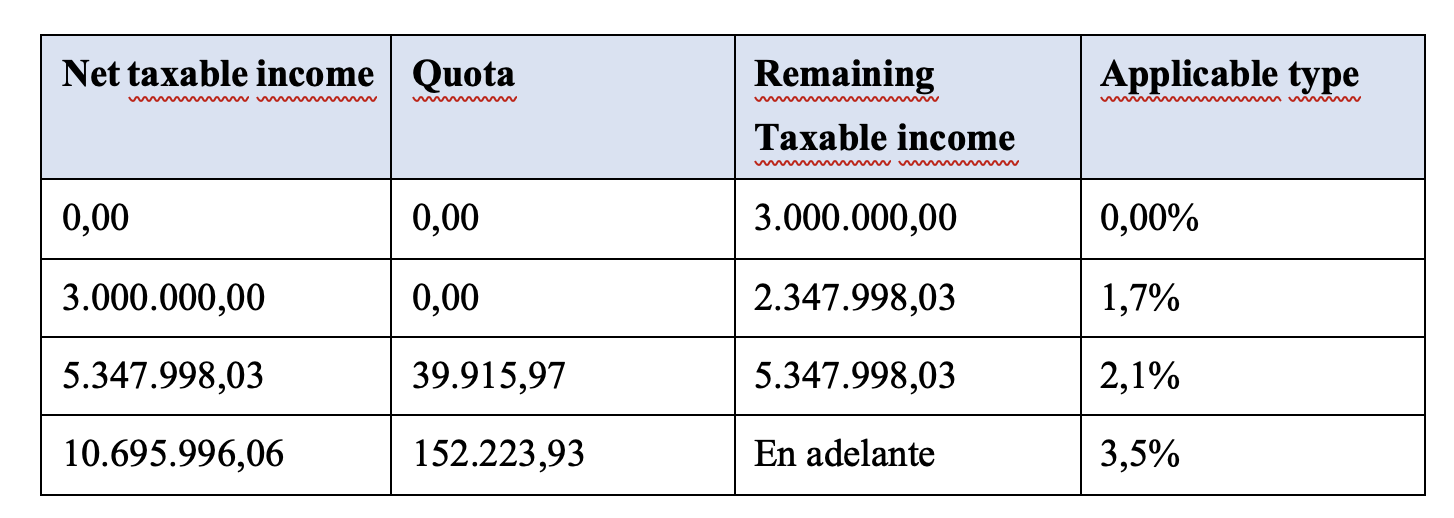

Sie müssen das Nettovermögen unter Abzug von Gebühren und Schulden berechnen (siehe Artikel 9.4 des IP-Gesetzes) und den vorgesehenen Satz anwenden:

GROSS WEALTH TAX

Die wichtigste Neuerung besteht darin, dass nicht steuerlich ansässige Personen nicht in den Genuss der Mindeststeuerbefreiung von 700.000 € kommen können, wie in Artikel. 3.Neun der IGF, da sie nur persönlichen Steuerzahlern vorbehalten ist:

„Im Falle einer persönlichen Verpflichtung wird die Steuerbemessungsgrundlage als Mindestfreibetrag um 700.000 € reduziert.“

Ich bin ein ausländisches Unternehmen mit vielen spanischen Immobilien… bin ich davon betroffen?

Mit der in Artikel 5 des IP-Gesetzes eingeführten Änderung werden natürliche Personen, die Eigentümer ausländischer Unternehmen sind, deren Hauptvermögen (mehr als 50 %) direkt oder indirekt aus in Spanien gelegenen Immobilien besteht, nach IP besteuert.

Um festzustellen, ob eine solche Besteuerung anwendbar ist oder nicht, werden die Vermögenswerte dieser ausländischen Unternehmen berechnet, indem der Buchwert der Vermögenswerte durch ihren Marktwert und im Falle von Immobilien durch ihren Wert ersetzt wird, wobei die IP-Vorschriften angewendet werden.

Handelt es sich bei mehr als 50 % der auf diese Weise berechneten Vermögenswerte einer ausländischen Gesellschaft um in Spanien gelegene und nach den IP-Vorschriften bewertete Immobilien, so wird die nicht ansässige natürliche Person nur mit dem Wert dieser Immobilien in Spanien besteuert und nicht mit dem Gesamtwert der ausländischen Beteiligungen. Wenn beispielsweise eine in den Vereinigten Staaten ansässige natürliche Person 100 % eines deutschen Unternehmens besitzt, das in seinen Aktiva eine Immobilie auf Mallorca im Wert von 1.000.000 € und eine weitere Immobilie in Miami im Wert von 600.000 € hat, sollte er/sie unserer Ansicht nach nur auf den Wert der Immobilie in Spanien IP-Steuer zahlen und nicht auf andere Vermögenswerte, die in den Aktiva erscheinen und sich außerhalb Spaniens befinden (wie im Fall der Immobilie in Miami).

Was passiert, wenn ich ein Goldenes Visum erhalte?

Das Goldene Visum ist eine Aufenthaltsgenehmigung für Investitionen, die Nicht-EU-Ausländer (d. h. Personen, die nicht Bürger der Europäischen Union, des Europäischen Wirtschaftsraums oder der Schweiz sind) dazu berechtigt, mit ihrem Ehepartner und ihren Kindern in Spanien zu wohnen und zu arbeiten.

Die Aufenthaltsgenehmigung darf nicht mit dem Steuerwohnsitz verwechselt werden. Das Goldene Visum erlaubt es dem Investor, zwei Jahre lang in Spanien zu wohnen und zu arbeiten, mit der Möglichkeit, diesen Zeitraum zu verlängern, aber es verpflichtet den Antragsteller nicht, seinen steuerlichen Wohnsitz in Spanien zu haben, da es ausreicht, einmal im Jahr nach Spanien zu reisen, um die Genehmigung aufrechtzuerhalten oder zu verlängern.

Wie bereits erwähnt, gilt eine Person als in Spanien steuerlich ansässig, wenn:

sich länger als 183 Tage physisch im spanischen Hoheitsgebiet aufhält; oder.

in Spanien direkt oder indirekt den Hauptschwerpunkt oder die Basis ihrer Aktivitäten oder wirtschaftlichen Interessen hat.

Für die Berechnung der Anzahl der im spanischen Hoheitsgebiet verbrachten Tage bestimmt die Regel, dass sporadische Abwesenheiten berechnet werden müssen, es sei denn, die Person weist ihren steuerlichen Wohnsitz in einem anderen Land nach.

Diesbezüglich ist auf Artikel 6 des LIRNR zu verweisen, der wiederum auf Artikel 9 des IRPF verweist.

Andererseits kann darauf hingewiesen werden, dass bei Investitionen in Immobilien sowohl Gebietsansässige als auch Gebietsfremde zur Zahlung der Immobiliensteuer (IBI) verpflichtet sind, einer jährlich zu entrichtenden Kommunalsteuer.

Ebenso müssen Sie, wenn Sie nicht in Spanien steuerlich ansässig sind und die Immobilie während Ihrer Abwesenheit vermieten, die Einkommenssteuer für Nicht-Residenten (IRNR) auf die mit der Immobilie erzielten Einkünfte entrichten. Diese wird vierteljährlich erklärt und in diesem Fall wird ein Steuersatz von 24 % angewandt (Artikel 25.1.a) LIRNR).

Wird die Immobilie hingegen nicht vermietet, muss der Steuersatz von 24 % mit dem Katasterwert der Immobilie multipliziert werden, der wiederum mit 2 % oder 1,1 % multipliziert wird, je nachdem, ob der Katasterwert in den letzten 10 Jahren revidiert wurde oder nicht.

Die Anrechnung des Einkommens ist also die gleiche wie bei den Einwohnern (Artikel 85 LIRPF).

Wenn der Gesamtwert der Immobilien in Spanien 700.000 Euro übersteigt, und diese Grenze kann je nach Autonomer Gemeinschaft variieren, müssen Sie außerdem eine Vermögenssteuer (IP) zahlen.

TAX ON LARGE FORTUNES

Wie ist sie mit der Vermögenssteuer verknüpft?

Der in der IP gezahlte Betrag (und damit die Besonderheiten dieser Steuer in den einzelnen Autonomen Gemeinschaften) wirkt sich auf die Bestimmung des für die IGF zu zahlenden Betrags aus, da der in der IP gezahlte Betrag den Betrag der IGF verringert.

Demnach wird die IGF diejenigen Steuerpflichtigen stärker treffen, die die Vorschriften der Autonomen Gemeinschaften anwenden, die in Ausübung der durch das Steuerabtretungsgesetz gebotenen Regelungsmöglichkeiten die Besteuerung im UZ ganz oder teilweise reduziert haben.

In dieser Situation befinden sich die Autonomen Gemeinschaften Madrid und Andalusien, die eine 100%ige Ermäßigung im UZ genehmigt haben.

Darüber hinaus gibt es eine Begrenzung des Gesamtbetrags der IGF in ähnlicher Form wie im staatlichen Gesetz über den IP. Insbesondere ist vorgesehen, dass die gesamte IGF-Steuer zusammen mit der Einkommenssteuer und der IP-Steuer 60 % der Summe der Einkommenssteuergrundlagen nicht überschreiten darf.

Wie im Falle der IP gilt diese Begrenzung nur für Personen, die persönlich steuerpflichtig sind, so dass für Nichtansässige und Impatriierte keine Begrenzung in Bezug auf das im Laufe des Jahres erzielte Einkommen gilt.

Es wird ausdrücklich darauf hingewiesen, dass die in Artikel 31 des IP-Gesetzes vorgesehenen Regeln für die Begrenzung des Gesamtbetrags der IP anwendbar sind; wir gehen daher davon aus, dass die Nichtanrechnung des Teils der Spargrundlage, der sich aus Kapitalgewinnen und -verlusten ergibt, die aus Kapitalposten stammen, die älter als ein Jahr sind, und des Teils des Gesamtbetrags, der dieser Grundlage entspricht, anwendbar ist, sowie die Regel in Bezug auf die Kapitalposten, die keine im IRPF besteuerten Einkünfte hervorbringen können.

Schlussfolgerung

Nach Auffassung von Bufete Frau muss der Anleger, wenn er die spanische Steueransässigkeit erwirbt, sowohl den IP als auch den IGF entrichten.

Wenn der Investor keinen steuerlichen Wohnsitz in Spanien erwirbt, zahlt er in seinem Fall und je nach dem Wert der Immobilie und der Autonomen Gemeinschaft, in der sie sich befindet, nur die IP (unbeschadet der Steuern, denen die Mietpreise unterliegen).

Der Erhalt eines Goldenen Visums bedeutet nicht, dass man in Spanien steuerlich ansässig wird. Daher ist es zweifelsohne am ratsamsten, mit Hilfe des Goldenen Visums eine Immobilie in Spanien zu erwerben und sich nicht länger als 183 Kalendertage pro Jahr auf spanischem Gebiet aufzuhalten.